发布时间:2024-01-01 05:20 作者: 行业动态

气凝胶是一种性能优良、应用广泛的纳米级多孔固态材料,具有低热导率、低折射率、低声阻抗等多种优异性能。作为目前已知导热系数最低、密度最小的固体材料,气凝胶可谓是材料领域的“隔热王者”,并已在在新能源、石油化学工业、工业隔热、建筑建造等领域具有大范围的应用场景。

站在国家“双碳”和“十四五”高水平发展的赛道上,气凝胶在新老应用领域同步发力,有望加速新能源车、建筑保温、石化管道保温等领域的渗透替代。随着工艺革新、成本下降和渗透率的不断的提高,气凝胶剑指未来千亿星辰大海。

近期,开源证券化工团队发布行业深度报告《气凝胶或迎来放量元年,驶向千亿星辰大海》,通过深入分析气凝胶产业链、新老领域及成本供给端,带您抓住气凝胶产业的相关机会。

气凝胶是一种在新能源、石油化学工业、工业隔热、建筑建造等领域具有广泛应用价值的纳米级多孔固态材料,独特的纳米多孔结构使其具有低热导率、低折射率、低声阻抗等多种优良的物理性能。气凝胶种类多样,发展至今已由单一组分的SiO2气凝胶形成了包括氧化物气凝胶、有机气凝胶、碳气凝胶、复合气凝胶在内的多种类型。下游的气凝胶制品包括气凝胶毡、气凝胶纸、气凝胶布、气凝胶板材、气凝胶粉末等,下游应用场景广泛,涉及石油化学工业、建筑建造、工业隔热、交通等领域,其中石油化学工业为最大应用领域,消费占比达到56%,其次应用于工业隔热,占比为18%。在新能源领域,气凝胶则主要使用在于动力电池电芯之间的隔热阻燃、模组与壳体之间的隔热防震层、电池箱的外部防寒层和高温隔热层等。未来随着气凝胶技术的进步,我们大家都认为其应用场景十分广阔,是具备成长空间的大赛道和大单品。

气凝胶毡可制成各类复合产品,用于新能源车动力电池及整车的防火隔热系统。随着新能源汽车产业的加快速度进行发展,动力电池的热安全问题引起有关部门的关注:高温、过充、内短路以及机械破坏均可能引发动力电池组的热失控,造成火灾甚至爆炸,威胁驾乘人员的安全。

传统防火隔热材料存在导热系数高、厚度大、防火防水性能一般、保温性能衰减快等缺陷。根据中国科学技术大学论文《二氧化硅气凝胶及其在保温隔热领域应用进展》:相较于传统保温材料,二氧化硅气凝胶只需1/5-1/3的厚度即可达到同等的隔热效果,为动力电池及整车节省更多空间。目前,河南爱彼爱和新材料有限公司的气凝胶隔热垫、气凝胶防火毯、防火涂料、防火绝缘复合带等气凝胶系列新产品已构建起电芯模组、PACK及整车级别的立体式防火隔热系统,以使电动汽车满足GB38031-2020《电动汽车用动力蓄电池安全要求》中的热扩散防护标准。

气凝胶毡可制成多类复合产品,应用于新能源汽车电芯模组、PACK 及整车的防火隔热系统

价格:据全球气凝胶有突出贡献的公司Aspen Aerogel发布的2021年度报告,2021年Aspen Aerogel气凝胶制品的销售均价约为3.46美元/平方英尺,按1平方米=10.7639平方英尺换算,2021年Aspen Aerogel气凝胶制品的销售均价约为240元/平方米。

用量:据国家新材料产业发展战略咨询委员会发布的《2022气凝胶行业研究报告》,平均每辆新能源汽车需要2-5平方米的气凝胶复合材料,若我们取中间值3平米/辆,则气凝胶制品在新能源汽车中的单车价值量约为720元。

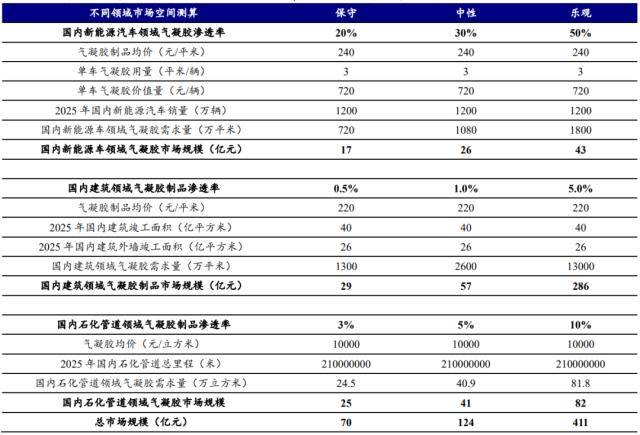

需求量:据Wind统计,2022年国内新能源车产量约为721.90万辆,若我们假设2022年气凝胶制品在国内新能源车领域的渗透率为10%,则2022年国内新能源汽车行业对气凝胶制品的需求量约为325万平米,市场规模约为7.80亿元。据全球新能源网预测,2025年我们国家新能源车销量有望达到1200万辆,若我们假设2025年气凝胶制品在国内新能源车领域的渗透率提升至50%,则2025年国内新能源汽车行业对气凝胶制品的需求量将增长至1800万平米,市场规模将达到43.20亿元。

以 2025 年为例,气凝胶制品在国内新能源车领域渗透率的提升,将带动其市场规模快速增长

数据来源:Wind、Aspen Aerogel 年报、国家新材料产业发展战略咨询委员会、全球新能源网、开源证券研究所

传统的建筑保温材料是千亿级市场,气凝胶制品凭借优异的性能、轻薄的结构有望加速替代。在办公的地方、洁净室、冷库、工厂、家庭取暖制冷等场合,日常需要耗费大量电能来维持建筑内特定的温度,使之达到相应的使用条件。因此在建筑的内外墙使用保温隔热材料,可减少建筑内部空间与外界温差而造成的能量损失,有利于节能、降耗。

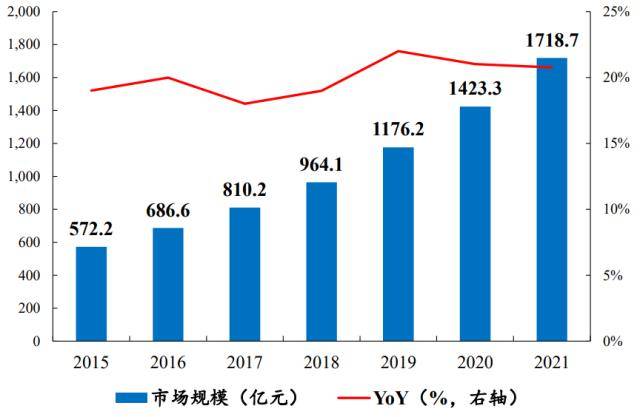

据西安市建筑节能协会数据,2021年我国外墙保温材料的市场规模已达到1718.70亿元,2015-2021年的年均复合增速高达20%。相较于传统的墙体保温材料,气凝胶制品具备性能好、厚度薄、节省建筑空间等优势。据论文《SiO2气凝胶纤维复合材料制备及其在建筑节能领域应用的进展》,相较于传统的墙体保温材料(聚氨酯发泡板、岩棉板、石膏保温砂浆、玻化微珠保温砂浆等),气凝胶复合产品的导热系数与燃烧等级均占优势,为达到同样的建筑节能设计标准,传统的建筑保温材料需使用40-50mm,而气凝胶毡/板保温层仅需15-25mm,因此使用气凝胶制品可使保温材料在建筑空间中的占比减少约50%,有效提高房子使用面积。

价格:据论文《SiO2气凝胶纤维复合材料制备及其在建筑节能领域应用的进展》,建筑节能设计中气凝胶毡/板的保温层厚度约15-25mm,我们取中值20mm。若我们假设气凝胶毡的售价为11000元/立方米,则单平米气凝胶毡的售价约为220元。

建筑竣工面积:据wind数据,2020-2022年我国房屋建筑竣工面积分别为38.48、40.83、40.55亿平方米,我们假设2023-2025年我国建筑竣工面积保持在40亿平米。

外墙竣工面积:据房天下官网数据,一般住宅工程的外墙面积与建筑面积的比值为0.62-0.67,若我们取中值0.65,则我们推算出2023-2025年我国建筑外墙竣工面积保持在26亿平米。

需求量:若我们假设2022年气凝胶制品在我国建筑节能领域的渗透率为0.20%,则2022年我国建筑节能领域对气凝胶制品的需求量为527.12万平方米,市场规模达11.60亿元。若我们假设2025年气凝胶制品在我国建筑节能领域的渗透率提升至1.00%,则2025年我国建筑节能对气凝胶制品的需求量有望增长至2600万平方米,市场规模达将高达57.20亿元;气凝胶制品在千亿级的建筑保温赛道替代空间广阔。

以 2025 年为例,国内建筑保温材料是千亿级市场,气凝胶制品替代空间广阔

数据来源:Wind、房天下官网、《SiO2气凝胶纤维复合材料制备及其在建筑节能领域应用的进展》、开源证券研究所

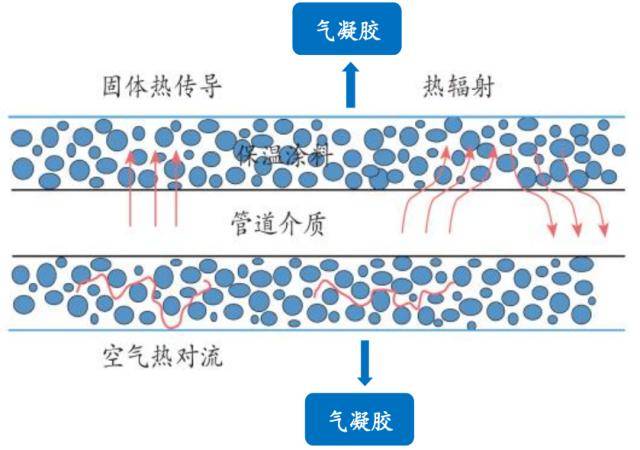

近年来,气凝胶毡作为一种新型绝热材料大范围的应用于石化行业油气传输、蒸汽供热管道和工艺管道上,可有效保护管道介质在输送过程中热量的损失。目前,用于管道保温的材料主要有硅酸钙、复合硅酸盐、岩棉等。这些保温材料的导热系数会随着环境和温度和湿度的上升而产生较大幅度的增大。为满足不超过规定的最大允许热损失量的要求,就要增加保温材料的厚度。使用较厚的保温层,对材料的运输、施工、使用空间等都会造成较大影响。因此,采用技术先进、高效保温的材料对热力管道进行节能技术改造,减薄保温层厚度,降低管线热损失,是热力管道节能保温的重要攻克领域。

资料来源:《SiO2气凝胶隔热保温涂料的研究及保温与结构优化设计》、开源证券研究所

我们以油气输送管道为例,以油气管道为例,据中国工业经济联合会会长、工信部原部长李毅中介绍,2021年我国油气长输管线包括国内管线和国外管线万公里。一般而言,油气管道直径介于15毫米-1500毫米之间,我们取600毫米,即0.6米计算。2021年,我们以渗透率1%进行计算,气凝胶在油气输送管道的市场空间约为6.4亿元,对应6.4万方气凝胶需求。依照国家发展改革委、国家能源局印发《“十四五”现代能源体系规划》提出,2025年,全国油气管网规模预计达到21万公里左右。由此能够预计,2025年,油气输送管道领域的气凝胶总市场空间可达817亿元,假设渗透率提升至3%,气凝胶在油气输送管道的市场规模可达24.5亿元左右,对应24.5万立方米气凝胶需求。若渗透率提升至15%,油气输送管道的市场规模可上升至123亿元,对应123万立方米需求。以上测算仅考虑油气传输管道,未考虑炼厂的蒸汽供热管道和工艺管道等,若考虑在内市场空间或更大。

以 2025 年为例,随渗透率提升,气凝胶在油气输送管道的市场空间亦将快速增长

数据来源:《“十四五”现代能源体系规划》、人民资讯、《SiO2气凝胶纤维复合材料制备及其建筑节能领域应用的进展》、开源证券研究所

综上,保守假设,2025年,在国内新能源领域气凝胶渗透率为20%,国内建筑领域气凝胶渗透率为0.5%,石化管道领域气凝胶渗透率为3%,则对应的总市场规模可达70亿元;中性假设,2025年,在国内新能源领域气凝胶渗透率为30%,国内建筑领域气凝胶渗透率为1%,石化管道领域气凝胶渗透率为5%,则对应的总市场规模可达124亿元;乐观假设,2025年,在国内新能源领域气凝胶渗透率为50%,国内建筑领域气凝胶渗透率为5%,石化管道领域气凝胶渗透率为10%,则对应的总市场规模可达411亿元。我们大家都认为,气凝胶是一个大单品,所处千亿大赛道,未来随工艺革新、成本下降和渗透率提升,市场规模扩大至百亿元指日可待,气凝胶剑指未来千亿星辰大海。

2025 年气凝胶市场规模扩大至百亿元指日可待,气凝胶剑指未来千亿星辰大海

数据来源:Wind、Aspen Aerogel 年报、国家新材料产业发展战略咨询委员会、全球新能源网、房天下官网、《SiO2气凝胶纤维复合材料制备及其在建筑节能领域应用的进展》、开源证券研究所

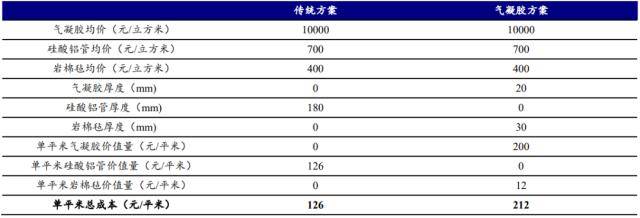

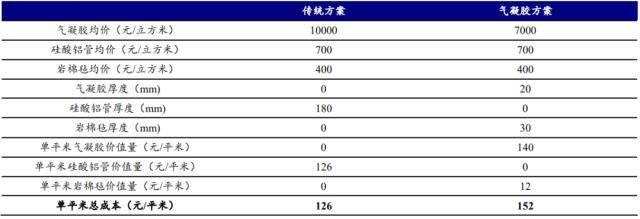

目前气凝胶渗透率较低的根本原因是售价相对传统材料较高。以管道保温领域为例,据论文《SiO2气凝胶纤维复合材料制备及其在建筑节能领域应用的进展》:使用传统方案对管道进行保温需要180 mm厚、容重为100 kg/m3的硅酸铝管0.5mm厚的镀锌铁皮,而气凝胶方案仅需20mm厚的SiO2气凝胶毡、30 mm厚、容重为80 kg/m3的岩棉毡和0.6 mm厚的镀锌铁皮,使保温材料厚度大幅度降低;硅酸铝棉平均价格约700元/m3,岩棉价格约400元/m3。若我们按照气凝胶当前均价10000元/立方米计算,则我们可测算得出:管道保温领域采用传统方案的成本约为126元/平米,而采用气凝胶方案的成本约为212元/平米。

数据来源:《SiO2气凝胶纤维复合材料制备及其在建筑节能领域应用的进展》、开源证券研究所

若我们假设气凝胶成本、售价下探30%,则我们可测算出:管道保温领域采用传统方案的成本约为126元/平米,而采用气凝胶方案的成本下降至152元/平米。此外,采用气凝胶方案可有实际效果的减少管道使用中的热量损失、节省管道空间使用,彼时气凝胶方案将有着非常明显竞争优势,有望加速替代。

数据来源:《SiO2气凝胶纤维复合材料制备及其在建筑节能领域应用的进展》、开源证券研究所

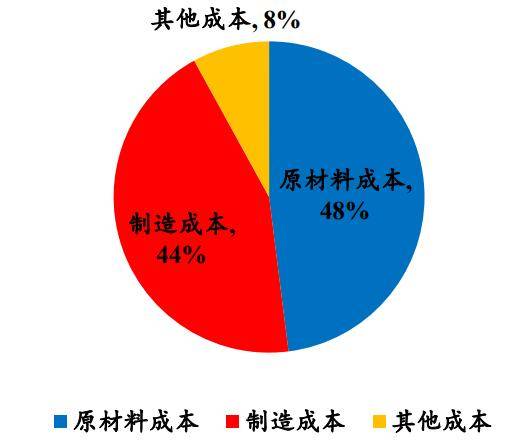

目前气凝胶材料成本占比仅48%,综合成本仍有较大下探空间。气凝胶的生产所带来的成本大多分布在在原料硅源、干燥设备折旧和能耗三方面。据21世纪经济网报道,Aspen Aerogels多个方面数据显示原材料成本约占气凝胶总成本的48%,制造成本约占44%,另外的成本约占8%。目前气凝胶的原材料成本占总成本的比例较低,未来随着气凝胶企业的规模化量产及工艺路线的优化,气凝胶综合成本的下探弹性充足。

国内气凝胶行业格局分散,晨光新材规划约33.5万立方米/年气凝胶及复合材料。目前我们国家生产气凝胶的企业约有40家,整体起步较晚、规模较小,缺乏品牌知名度高、市场影响力大的企业,竞争格局较为分散。晨光新材抓住市场机遇,利用已有硅烷产业链切入气凝胶赛道:公司投资建设的“年产2.3万吨特种有机硅材料项目”、“年产30万吨功能性硅烷项目”及“年产30万吨硅基及气凝胶新材料项目”中均包含气凝胶项目,规划产能合计约33.5万立方米/年,按照现有规划,完全投产后是产能最大的气凝胶龙头公司。据公司公告,晨光新材“年产2.3万吨特种有机硅材料”项目中的气凝胶相关生产项目(气凝胶产能约1万立方米/年),已完成了相关的设计并正在着力推进项目建设,投产在即。

资料来源:各公司公告、各公司官网、中国石油石化研究会技装委公众号、广东省能源局政府信息公开平台官网、阳泉市人民政府官网、娄底市生态环境局官网、婺源县人民政府官网、开源证券研究所

晨光新材:公司利用已有硅烷产业链切入气凝胶赛道:公司投资建设的“年产2.3万吨特种有机硅材料项目”、“年产30万吨功能性硅烷项目”及“年产30万吨硅基及气凝胶新材料项目”中均包含气凝胶项目,规划产能合计约33.5万立方米/年。据公司公告,晨光新材“年产2.3万吨特种有机硅材料”项目中的气凝胶相关生产项目(气凝胶产能约1万立方米/年),已完成了相关的设计并正在着力推进项目建设,投产在即。

宏柏新材:公司利用已有硅烷产业链切入气凝胶赛道:2020年8月,公司公告拟投入募投资金约1.22亿元新建气凝胶产能1万立方米/年。据公司2021年报,该项目预计于2023年逐步分批次达产。公司使用硅烷产业链中的副产物四氯化硅、乙醇等做为生产气凝胶的原材料,大大降低了公司的采购成本;此外,气凝胶生产线的主要能源需求为电力和热蒸汽,均由公司的子公司江维高科接入,配套完善。

中国化学:硅基纳米气凝胶复合材料一体化项目是中国化学旗下华陆工程科技有限责任公司首个以技术驱动的实业项目,据公司公告,目前公司已投产的年产5万立方米硅基纳米气凝胶复合材料项目,为国内规模较大、工艺先进、自动化程度较高的气凝胶生产装置,项目于2022年2月27日一次性开车成功,并产出第一批合格硅基纳米气凝胶复合绝热毡产品。此外,公司计划在2023年启动项目二期和三期,计划2025年建成达到30万立方米。

江瀚新材:据公司招股书,公司拟以募投资金1.72亿元投资建设“年产2000吨气凝胶复合材料产业化建设项目”。

数据来源:Wind、开源证券研究所(注:“未评级”公司盈利预测与估值来自 Wind 一致预期,江瀚新材无 Wind 一致预期)

上一篇:节能材料

Copyright © 2006-2020 开云体官网登录网址入口-kaiyun网页版在线网址 备案号: 蜀ICP备20015623号 网站地图